|

税局明确!营业外收入需要交税吗?退回的税款该怎么计税?时间:2023-09-11 需要。 根据《中华人民共和国增值税暂行条例实施细则》(财政部 国家税务总局令第50号)规定:“第三条 条例第一条所称销售货物,是指有偿转让货物的所有权。 条例第一条所称提供加工、修理修配劳务(以下称应税劳务),是指有偿提供加工、修理修配劳务。单位或者个体工商户聘用的员工为本单位或者雇主提供加工、修理修配劳务,不包括在内。 本细则所称有偿,是指从购买方取得货币、货物或者其他经济利益。” 因此,这种情况下需要如实缴纳增值税。

1、需要缴纳增值税的情况: (1)销售方在销售货物或提供服务等,向购买方收取的违约金、罚款等,会计核算可能被计入“营业外收入”,但是构成了增值税价外费用,就需要缴纳增值税。 (2)执行《小企业会计准则》的,出售固定资产、无形资产等是净利得的,需要按规定计算缴纳增值税。 2、不需要缴纳增值税的情况: (1)企业接受捐赠,或者收取的违约金、罚款等不构成增值税价外费用的,资产盘盈等,会计核算计入“营业外收入”,是不需要缴纳增值税的。 (2)执行《小企业会计准则》的,收到与销售额或销售数量不挂钩的政府补助,会计核算计入“营业外收入”,也是不需要缴纳增值税。 收到退税都要计到"营业外收入"里么? 当公司遇到退税时,都要计到“营业外收入”里吗?不一定!常见六种退税会计处理如下: 01. 增值税留底退税 举个例子: A公司4月份收到留抵退税5万元,则: 借:银行存款 50000 贷:应交税费—应交增值税(进项税额转出) 50000 02. “六税两费”减免 无需计提,对于当期直接减免的六税两费,不用做账务处理。直接按减免后实际缴纳的金额,做账即可。 例如:A公司1-3月退回印花税5万元,直接冲减税金及附加。 借:银行存款 50000 贷:税金及附加 50000 (记账软件可以借方红字冲销) 03. 工会经费全额返还 如果企业工会组织单独建立了工会经费核算账户,那么,返还的工会经费应直接进入工会组织的账户,作为工会组织收入进行核算。 如果企业工会组织没有单独建立工会经费核算账户,那么,返还的工会经费应当进入企业银行账户。 收到返还工会经费时: 借:银行存款 贷:其他应付款——工会经费 工会组织支付活动经费时: 借:其他应付款——工会经费 贷:银行存款/库存现金 返还的工会经费是给企业工会组织的,主要用于职工或工会活动,单独核算,属于专款专用,并不是给企业的,所以不能作为企业的收入;也不属于增值税的应税行为,也不需要交增值税。 04. 增值税加计递减 举个例子: A公司4月增值税销项税额130万元,进项税额100万元,加计抵减10万元,5月10日缴纳增值税20万元。 4月计提时: 借:应交税费—应交增值税(转出未交增值税) 30万 贷:应交税费—未交增值税 30万 5月缴纳时: 借:应交税费—未交增值税 30万(应纳税额) 贷:银行存款 20万(实缴税额) 其他收益 10万(加计抵减) 如果当月不需要缴纳增值税时,则不需要做账务处理。 05稳岗补贴 1、账务处理如下:

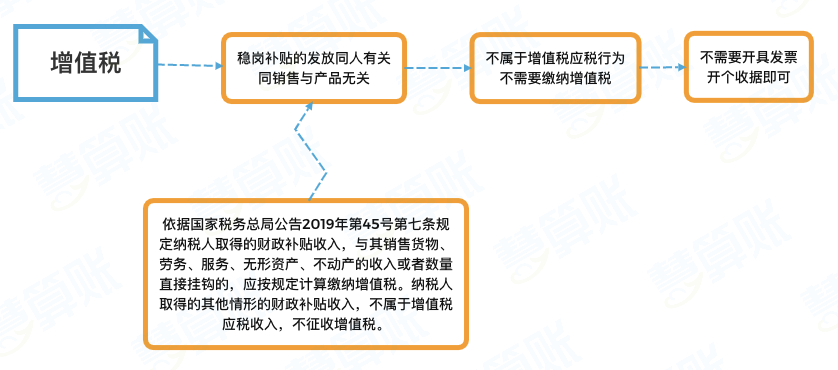

2、缴税如下: (1)增值税

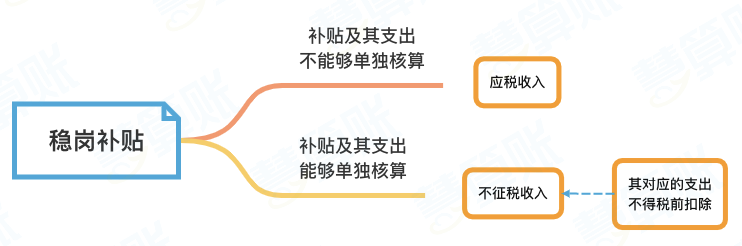

(2)企业所得税 财政补贴如果同时满足下列三项,则不征税: 1.企业能够提供规定资金专项用途的资金拨付文件; 2.财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求; 3.企业对该资金以及以该资金发生的支出单独进行核算

第十一条 与企业日常活动相关的政府补助,应当按照经济业务实质,计入其他收益或冲减相关成本费用。与企业日常活动无关的政府补助,应当计入营业外收支。 第十六条 企业应当在利润表中的“营业利润”项目之上单独列报“其他收益”项目,计入其他收益的政府补助在该项目中反映。 注意:“其他收益”科目只在执行《企业会计准则》的企业设置,而执行《小企业会计准则》的企业不设置“其他收益”科目,一律记入“营业外收入”。 07. 三代手续费返还 某公司为一般纳税人,收到10600元代扣代缴个税手续费,其中,拿出5000元用于奖励参与代扣代缴工作的财务人员,则相关处理如下: 收到个税手续费时: 借:银行存款 10600 贷:其他收益 10000 应交税费—应交增值税(销项税) 600 另外:如果是小规模纳税人,则按照3%的征收率,记入应交增值随中。进行申报时,该部分属于“未开票收入”,但小规模纳税人申报表未单独列明“未开票收入”,故与开票收入合并进行填列。 奖励给财务人员时: 借:管理费用 5000 贷:应付职工薪酬 5000 借:应付职工薪酬 5000 贷:银行存款 5000 |